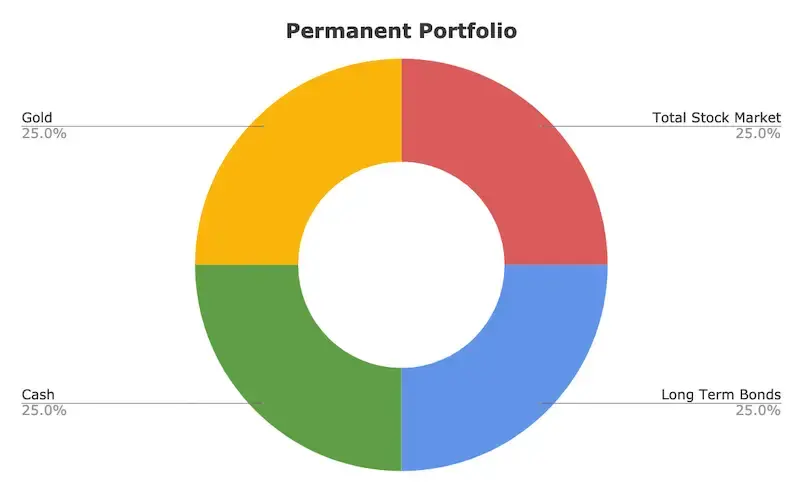

영구 포트폴리오는 해리 브라운의 책입니다. 안전 투자에서 도입한 자산배분 전략입니다. 영구 포트폴리오는 주식, 채권, 금 및 현금으로 분할된 자산군에 각각 25%씩 투자하는 단순하지만 강력한 포트폴리오입니다.

경제성장률과 물가상승률

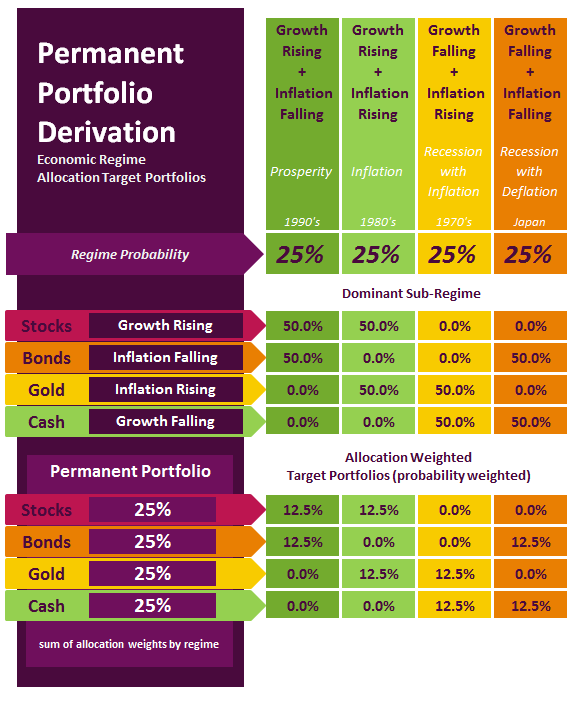

누구도 경제를 예측할 수 없습니다. 그러나 경제는 크게 경제성장률과 물가상승률이라는 두 축을 따라 움직인다고 할 수 있다. 2축 차트를 그리면 경제는 네 가지 상황 중 하나에 직면합니다. 그리고 영구 포트폴리오는 이 네 가지 상황에 대비하도록 설계되었습니다.

- 주식: 경제 성장이 예상보다 높을 때 좋은 투자입니다.

- 채권: 인플레이션이 예상보다 낮을 때 좋은 투자입니다. 가격을 합리적인 수준으로 유지하기 위해 정부는 금리를 낮출 것이며 이는 채권 가격 상승으로 이어질 것입니다.

- 금: 인플레이션이 예상보다 높을 때 좋은 자산입니다. 금은 시간이 지나도 가치가 변하지 않기 때문에 전통적으로 인플레이션에 강한 자산이었습니다.

- 현금: 경제 성장이 예상보다 느릴 때 좋은 자산. 특히 경기 침체기에는 더욱 그렇습니다.

영구 포트폴리오

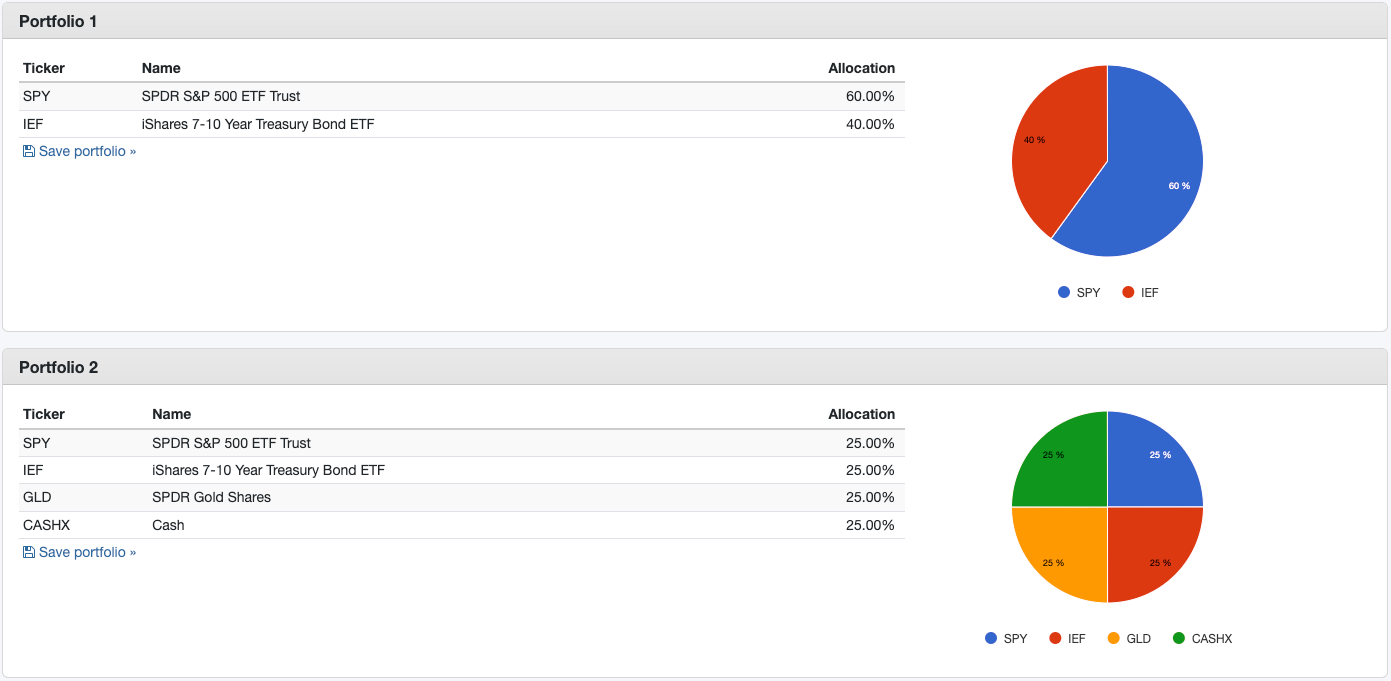

영구 포트폴리오는 쉽습니다. 주식, 채권, 금, 현금에 각각 25%씩 투자하기만 하면 됩니다. 비교를 위해 60/40 포트폴리오와 비교해 보겠습니다.

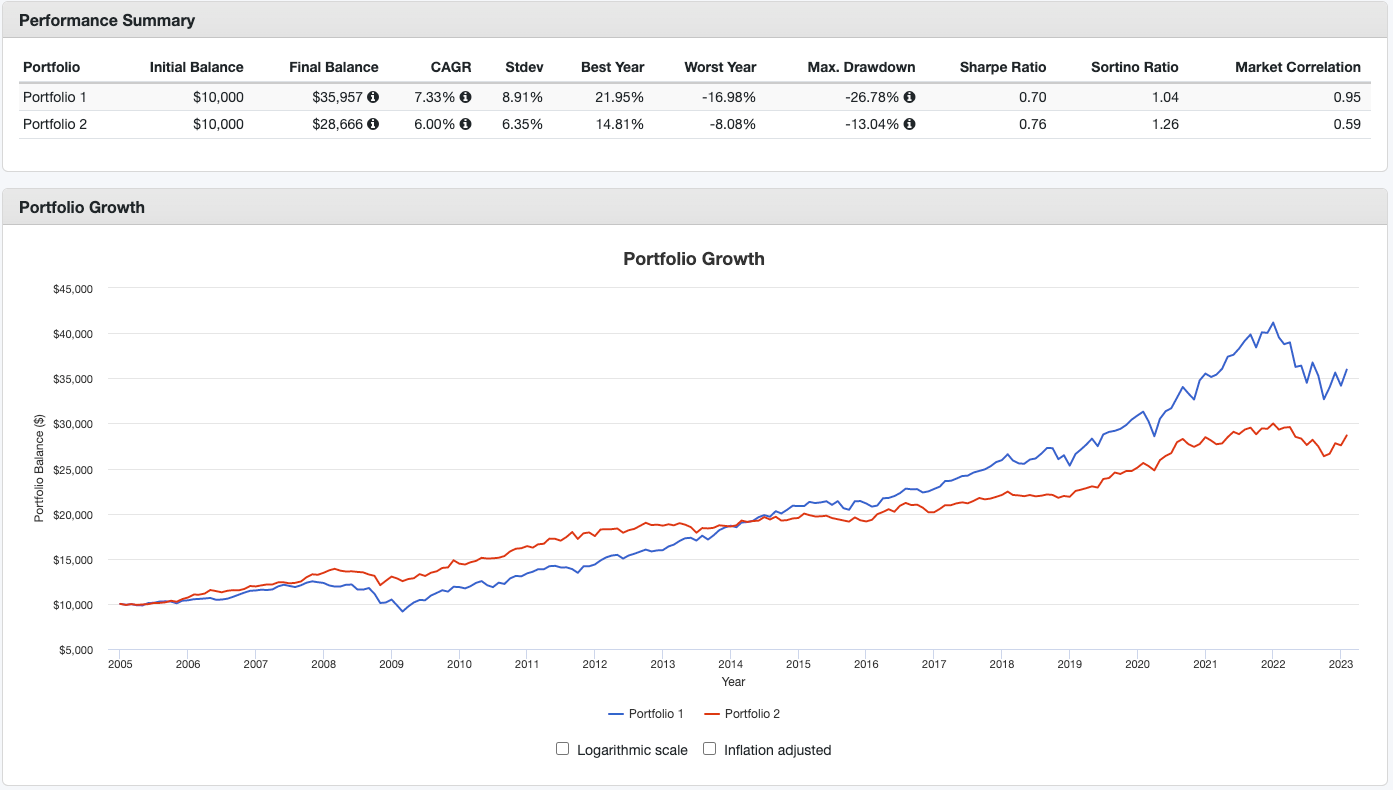

연간 총 수익률(CAGR)은 약 6%로 60/40 포트폴리오에 비해 낮습니다. 그러나 변동성(stdev)이 상당히 낮은 것을 확인할 수 있습니다. 최악의 해 또는 최대 하락폭이 60/40 포트폴리오의 절반인 곳을 확인할 수 있습니다.

글로벌 금융위기(2008년)에는 -3% 하락에 그쳤고, 최근 인플레이션 침체기(2022년)에는 -8%까지 하락했습니다. 이것은 금이 모든 경기 침체에서 중요한 역할을 한다는 것을 보여줍니다.

영구 포트폴리오 보충

주식 비중이 너무 낮고 현금 비중이 너무 높습니다. 채권도 예전처럼 잘 작동하지 않습니다. 현금 보유량을 줄이거나 주식 보유량을 늘리거나 채권을 만기가 긴 장기 채권으로 교체하여 수익을 높일 수 있습니다.

금이 예전처럼 인플레이션에 저항할 수 있을지는 의문입니다. 에너지가 더욱 중요해진 시기에 원유와 같은 상품을 포트폴리오에 추가하는 것이 하나의 방법이 될 수 있습니다.